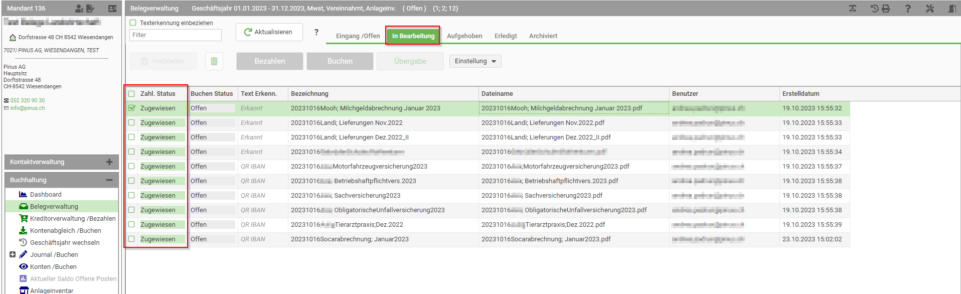

Die korrekte Erfassung der Mehrwertsteuer kann sehr komplex sein. PiNUS21 unterstützt den Anwender bei der Buchungsarbeit mit verschiedenen Funktionen.

Das Programm eröffnet bei eingestellter Mehrwertsteuer automatisch die Konti 1170, 1171 sowie 2200 und reserviert diese ausschliesslich für Buchungen der Mehrwertsteuer. Die Konti werden bei der Abrechnung automatisch saldiert und miteinander verrechnet. Zudem erkennt PiNUS21 anhand des Buchungssatzes, ob Umsatzsteuer oder Vorsteuer gebucht werden muss und wählt automatisch das korrekte Konto. Bei Buchungen auf Material und Dienstleistungsaufwand (4000-er Konti) ist das Konto der Vorsteuer 1 (1170) hinterlegt und bei Buchungen auf Konten der Anlagen, Investitionen oder übrigen Betriebsaufwände (1500, 1600 und 6000-er Konti) das Vorsteuerkonto 2 (1171).

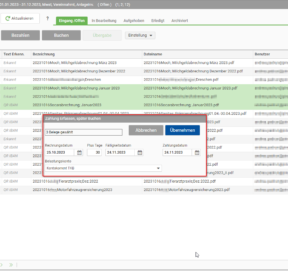

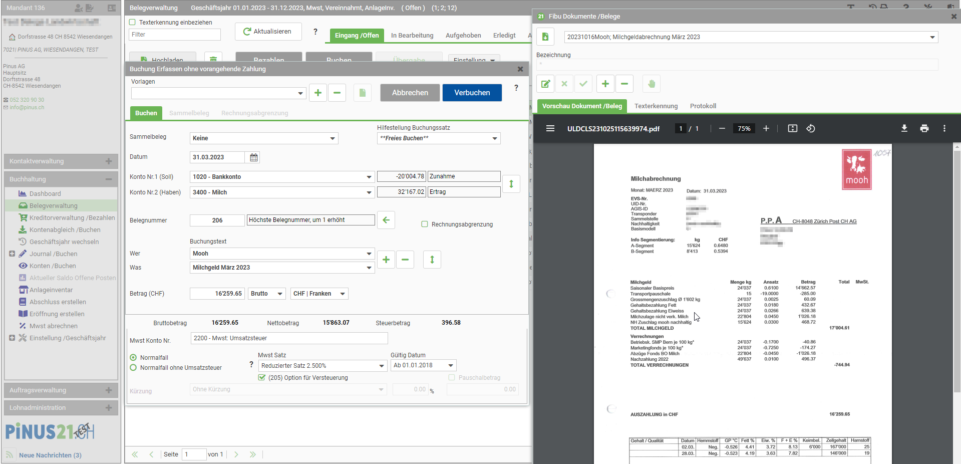

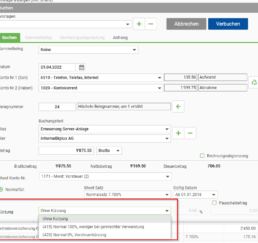

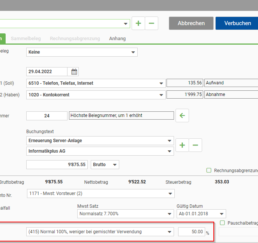

Unabhängig davon, ob Sie einen Sammelbeleg buchen oder eine einzelne Buchung erstellen, der Mehrwertsteuersatz kann für jede Buchung individuell angepasst und korrigiert werden.

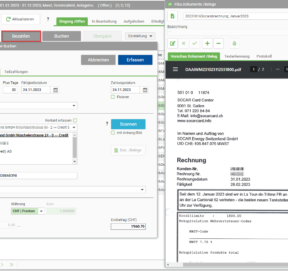

Sie können den Rechnungsbetrag als Bruttobetrag inkl. MWST oder als Nettobetrag exkl. MWST mit dem korrekten MWST-Satz erfassen und das Programm rechnet den Steuerbetrag selbständig aus.

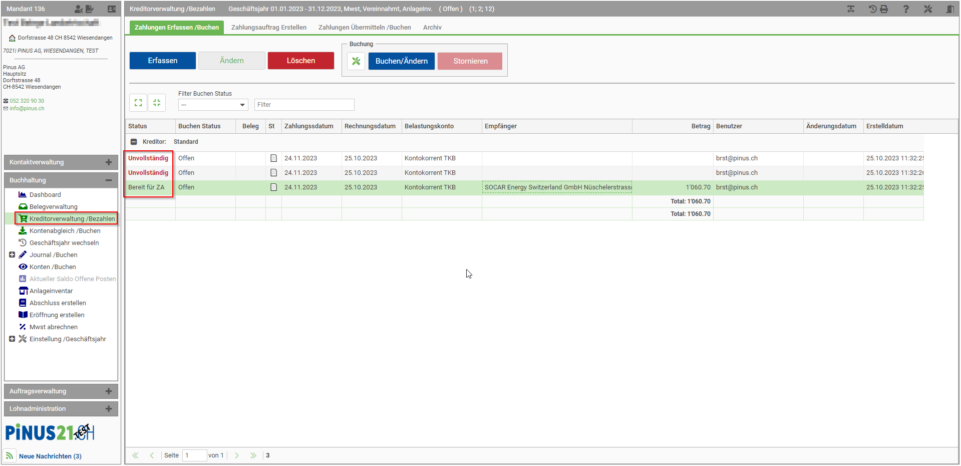

Abzüge der Umsatzsteuer können über Normalfall ohne Umsatzsteuer in der Buchung erfasst und mit dem entsprechenden Code versetzt werden, welche direkt in die Abrechnung einfliessen. Zudem können optierte Leistungen mit einem Haken bei Option für Versteuerung in die Ziffer 205 der MWST-Abrechnung geschrieben werden.

Eine weitere Möglichkeit ist die Erfassung der Vorsteuer als pauschalen Steuerbetrag. Mit einem Haken bei Pauschalbetrag wird das Erfassungsfeld für die Vorsteuer freigeschaltet.